【专栏】美国移动支付公司研究—Square

嘉银新金融研究院 · 零壹财经 2018-08-14 09:52:15 阅读:14590

SquarePointofSale是一款免费的移动收银POS软件,能够帮助商家实现收银管理、销售管理、库存管理、员工管理、客户管理等,并提供基于云计算的商业报告和分析工具,帮助卖家做决策。

SquareDashboard是一款免费的手机客户端软件,能够提供商家产品的销售概况,商家可以在离开商店的情况下实时管理销售数据并进行分析。

对于经营业务更复杂、规模更大的公司,Square还提供高级付费功能,比如实时到账,工资管理、客户收录、客户反馈、忠诚度管理、营销活动管理等工具。此外,还针对服务业、零售业、餐饮业等垂直行业的商家提供解决方案,例如SquareAppointment,Square-RetailPointofSale等软件。

SquareCapital是Square面向商家推出的商业贷款服务,通过“支付+信贷”的模式来扩大营收,提高中小微商户在支付业务上的粘性与忠诚度。Square通过对商家的交易流水数据进行分析,从中选择信用较好的商家进行贷款。

贷款类型:主要提供2000-10000美元的短期小额信用贷,资金端来自于合作银行(CelticBank),银行购买商户信贷的全部权益和利息。由于商家已经在系统中,所以变相节省了Square获取用户的成本。

盈利模式:针对不同的商户有不同的利率标准,还款时Square直接从客户支付的交易款项中扣除。盈利来源于在打包出售商户贷款时向第三方投资机构收取的服务费以及向合作的银行机构收取的服务费。

业务规模:自2014年5月上线以来,Square不断扩大贷款计划,截止2017年底,累计发放贷款40万笔,贷款总额达到25亿美元,服务商家数量超过18万家,其中平均每笔贷款金额为6250美元,平均还款期为9个月。2018年第一季度,SquareCapital共发放了5万笔商业贷款,总额为3.39亿美元,同比增长35%。2018年7月,Square与eBay达成合作,获得向eBay数百万卖家提供商业贷款的机会。

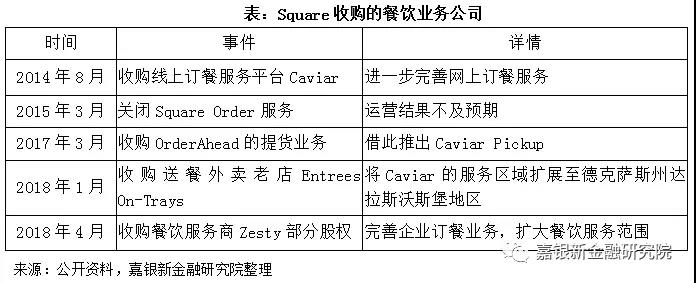

4.餐饮配送业务

2014年5月,Square推出餐饮预订服务平台SquareOrder,开始进军餐饮垂直领域。SquareOrder模式类似于饿了么和大众点评,用户可以在应用内查看餐厅,预先完成预订和支付,到店之后可以直接取餐,省去了排队、点单、收银的一系列环节。虽然节省了一定时间,但让用户亲自取餐的服务体验并不能完全解决订餐服务的痛点。

SquareCash是Square2013年11月上线的手机APP,用户通过手机号、邮箱、借记卡或信用卡即可完成注册,通过邮件或者手机客户端完成转账和收款,其中借记卡转账免收手续费,信用卡转账收取3%的手续费,一定程度上类似于支付宝。

2018年1月,正式在SquareCash中推出比特币即时交易功能,用户可以通过自己的账户购买或销售比特币,每周购买金额上限为1万美元,Square不会收取额外的费用。

2018年第一季度,比特币业务创造的收入为3409.5万美元,收入占比5%左右,成本为3387.2万美元,利润总额22.3万美元,利润率为0.65%。

1.总交易支付额GPV(GrossPaymentVolume)

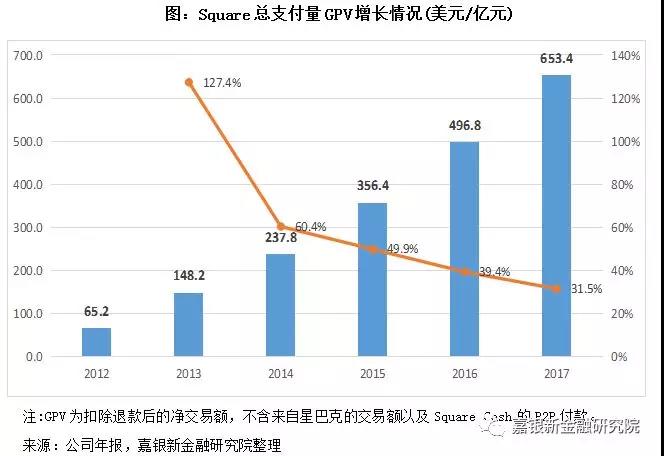

公司从商户交易额GPV中收取一定比例的手续费作为交易收入,因此GPV是衡量Square营收能力的重要指标。2012-2017年,Square支付额GPV的复合增长率高达58.6%,主要得益于现有卖家交易处理金额的快速增长以及新商户的拓展。

2017年,Square处理总交易支付额653亿美元,同比增长31.5%;实现交易笔数14亿笔,交易额来自2.87亿张终端用户的银行卡。

2015-2017年间,交易收入占GPV的比重,即平均交易费率,分别为2.95%/2.93%/2.94%,交易成本占GPV的比重分别为1.89%/1.90%/1.88%,净交易费率稳定在1.03%-1.06%之间。

2017年,交易成本占交易收入比例为64.07%,较上年的64.77%下降0.7个百分点。预计未来随着交易额的增长,该比例有望继续降低。

Square的增长来源主要是被忽略的长尾中小商户、独立卖家、移动商户,为了扩大交易额,Square也在积极拓展中型和大型商户。近年来,大型商户(指年度GPV大于12.5万美元的商家)的增长势头非常明显,贡献的交易额比例也在逐年上升。2012-2017年大型商户贡献GPV占全部GPV的比例由19%提升至48%。

近三年调整后的净营收均保持在40%以上的增幅,净亏损在逐年缩小。2017年净营收为22.14亿美元,同比增长约30%。经调整后的净营收(未计入来自星巴克的营收和交易成本)为9.84亿美元,同比增长43.3%。经调整的EBITDA为1.39亿美元,上年同期为4490万美元,同比增幅巨大。净亏损为6280万美元,上年同期净亏损为1.72亿美元,同比收窄,对应每股亏损0.17美元。

交易佣金贡献主要收入来源,订阅费和服务费增长势头明显。2017年,交易收入为19.2亿美元,同比增长32%,占比87%。订阅和服务费收入为2.53亿美元,同比增长95%,收入占比11.4%,主要来源于增值服务、贷款服务、餐饮配送及个人对个人支付业务产生的收入。硬件收入同比减少7%,占比1.9%,主要因上年同期营销活动带来较高基数所致,Register产品已于2017年第四季度上市,预计将有助于提振硬件产品的收入。

2012年Square开始与星巴克进行合作,此后来自星巴克的交易收入在2012-2016年间呈现大幅增长。2016年第三季度以后双方终止合作,2017年及以后不再计入星巴克贡献的交易收入。

总结来看,Square的竞争优势主要有以下两点:

一是获客成本低,Square获取用户的方法不同于传统的收单机构,传统的方式是用地推或电话的方式进行,Square主要是靠免费刷卡器的口碑传播。小微商家只需几分钟在网站注册填写资料,就可以收到一个公司免费寄送的读卡器,这相比于传统收单机构繁琐的征信和注册流程要更加方便快捷,而且也降低了小微商家收单的硬件成本。

二是快速的到账时间,解决了小微商家对即时现金需求的痛点。在结算时,商户实收款项的速度较快,相比于传统收单机构长达一周甚至一个月的到账时间,Square可以实现一到两个工作日将款项打到商家的银行账户上,如果要即时到账的话,商家可以多支付1%的手续费。

与此同时,也面临以下业务风险:

一是小微商家利润贡献小。Square从服务小微商户起家,尽管这一目标用户群体数量庞大,但小微商家的单笔信用卡交易额过低,在总体信用卡交易规模中的占比也非常小,低规模的交易金额给Square带来的利润贡献非常低。为改变这一局面,Square在近年来不断加大对中型和大型商户的获取。比如相继推出SquareStand,SquareRegister等多种美观的软硬件收银工具,试图取代传统的收银系统,以扩大在中型商户中的普及度。

二是移动支付市场竞争激烈。移动支付领域参与者众多,市场竞争非常激烈,竞争不仅来自移动支付机构,如PayPal,Stripe,Softcard,ApplePay,FirstData等,同时也面临传统零售商、社交平台等多方跨界者的竞争。对于Square而言,想要扩展大型商户并没有那么容易,这些商户可能早已被其他支付机构纳入麾下,而且国际化进程也面临多种障碍,比如监管文化、用户习惯不同等等。

五、发展动向

1.申请银行牌照。除支付和借贷外,Square拟向在线存款扩张。2017年9月,Square向监管机关提交成立全资工业银行(ILC)的申请书,Square将是继线上贷款商SocialFinance、行动银行新创公司VaroMoney之后第3家拟申请银行执照的金融科技公司。

2.开展比特币业务。2018年6月,Square获得纽约州金融服务局(DFS)颁发的比特币执照(BitLicense),可在纽约州提供比特币等加密货币交易服务,这也使得Square成为第9家获得纽约州金融服务厅颁发的BitLicense牌照的公司。

相关文章

用户评论

所有评论

资讯排行

- 48h

- 7天

专题推荐

more

第四届中国零售金融发展峰会(共15篇)

《陆家嘴》交流会第6期(共14篇)

2022第一届中国数字科技投融资峰会(共43篇)

2019年数字信用与风控年会(共15篇)

-

首页

-

评论

-

回顶部

游客

自律公约